É comum, quando pesquisamos por taxas de financiamentos imobiliários nos principais bancos, nos depararmos com a seguinte condição: taxa de juros 6,99% a.a. + TR. A taxa de juros ao ano varia de banco a banco, e é modificada constantemente com a queda ou alta da taxa Selic, mas e esse +TR? O que é? E como ele é calculado?

A Taxa Referencial, também conhecida como TR, foi criada com o objetivo de servir de referência para as demais taxas de juros no Brasil.

Desde 2018, ela tem apresentado um valor igual a 0,0%, o que confunde muita gente, que imagina que, por ela estar zerada hoje, será sempre zerada. Mas não é bem assim, já houve anos em que ela foi maior do que a inflação, então vale a pena entender como ela funciona.

Criada em 1991 e integrante do pacote chamado Plano Collor II que visava a desindexação e o combate à hiperinflação da época, a taxa referencial (TR) é uma taxa de juros de referência, utilizada no cálculo do rendimento de alguns investimentos, como por exemplo a poupança e os títulos públicos.

Ao longo dos anos, a TR sofreu diversas mudanças no seu cálculo, até chegar ao modelo utilizado atualmente, que será apresentado aqui.

Como a taxa TR afeta a poupança?

A Taxa Referencial é utilizada para incrementar os rendimentos da poupança. Então, se este indexador subir, os retornos também aumentam.

Com a TR em 0,0%, tem-se apenas a rentabilidade proveniente da taxa Selic, segundo o modelo atual do cálculo da caderneta.

Como calcular a TR?

A sua metodologia de cálculo passou por mudanças em 2018. Anteriormente, ela se baseava nos juros diários dos CDBs prefixados de grandes bancos.

Na sua nova fórmula, são levados em consideração os juros do Tesouro Selic, que são indexados pela taxa Selic.

Para calcular a Taxa Referencial, basta utilizar a seguinte equação:

De acordo com as normas do Banco Central, a Taxa Referencial não pode ter valores negativos. Caso isso aconteça, a TR será zero.

Taxa TR histórica – Mensal e Anual

Para entender ainda melhor sobre como a Taxa Referencial pode influenciar sua vida, é fundamental conhecer seu histórico.

Apesar de hoje a TR estar em seu menor patamar histórico, ela já alcançou valores elevados e ainda é utilizada em alguns ativos brasileiros.

TR Mensal 2020

Mês Taxa Referencial (%)

Janeiro 0,0

Fevereiro 0,0

Março 0,0

Abril 0,0

Maio 0,0

Junho 0,0

Julho 0,0

Acumulado do ano 0,0

O resultado se deve à influência da taxa Selic sobre a TR. No seu cálculo, há a variável da Tarifa Básica Financeira (TBF).

Ela é definida de acordo com a taxa básica de juros vigente. Então, se a taxa Selic cair, a Taxa Referencial tende a permanecer no patamar atual, ou seja, zerada. Do contrário, a subida dos juros faria com que a TR também aumentasse, o que é pouco provável nos próximos meses.

TR histórica ano a ano

Ano Taxa Referencial (%)

1991 335,51

1992 1.556,22

1993 2.474,73

1994 951,19

1995 31,62

1996 9,55

1997 9,78

1998 7,79

1999 5,72

2000 2,09

2001 2,28

2002 2,80

2003 4,64

2004 1,81

2005 2,83

2006 2,03

2007 1,44

2008 1,63

2009 0,71

2010 0,68

2011 1,20

2012 0,28

2013 0,19

2014 0,85

2015 1,79

2016 2,01

2017 0,59

2018 0,0

2019 0,0

2020 0,0 (acumulado até agosto de 2020)

Histórico da Taxa Referencial desde a sua criação – Fonte: Banco Central

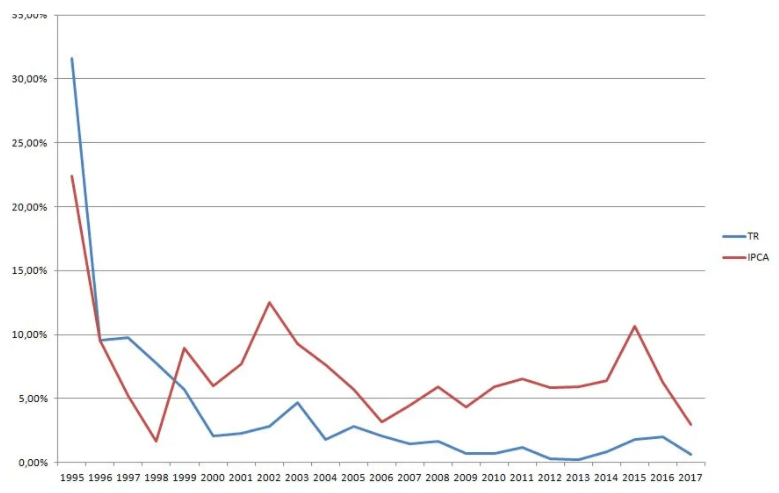

O valor da Taxa Referencial está em tendência de queda desde sua implementação. É possível notar, porém, que desde 2011 ela passou a subir novamente.

Isso ocorreu após a criação da Nova Matriz Econômica de Dilma Rousseff. Neste período, os juros brasileiros sofreram intervenção direta do governo.

Mesmo com o aumento da taxa Selic de forma frequente, não foi o suficiente para conter o avanço da inflação.

Como a Taxa Referencial também depende da taxa básica de juros, seu valor quase dobrou entre 2014 e 2016, que foram os períodos mais críticos da crise econômico-política no governo de Dilma Rousseff.

Perceba que antes de 1995, ano em que o Plano Real já estava consolidado, a TR apresentou valores acentuados, principalmente pela falta de controle nos juros deixados pelo governo Collor.

Em 2017, especificamente a partir do mês de setembro, a Taxa Referencial atingiu seu menor valor histórico. Desde então, se mantém nele.

Entre 2016 até 2018, a taxa Selic foi de 14,25% até 6,5%. A Taxa Referencial seguiu esta mesma trajetória, indo de 2,01% para 0,0%. Hoje, com a taxa Selic em 2%, a TR continua igual a 0,0%.

Nesse gráfico abaixo conseguimos visualizar um comparativo da TR e IPCA, desde a criação da Taxa Referencial até 2018, em que a taxa vem sendo igual a zero.

Como a TR afeta o SBPE

Mesmo que a Taxa Referencial tenha menor abrangência no mercado, ela ainda é usada como parte da rentabilidade de alguns ativos financeiros.

Poupança

Desde 1991, a Taxa Referencial tem sido utilizada como parte do rendimento da poupança. Anteriormente, ela era indexada pelo IPCA.

Desde 2012, com a mudança no cálculo da sua remuneração, o rendimento da poupança funciona assim:

Se a Selic for maior ou igual a 8,5% ao ano: rendimento de 0,5% ao mês + TR.

Para taxa Selic inferior a 8,5% ao ano: rentabilidade de 70% da taxa Selic + TR.

Conclusão

A Taxa Referencial já foi utilizada como referencial para as demais taxas de juros no Brasil e no controle da inflação.

Com a chegada do Plano Real, ela deu espaço à taxa Selic, que desempenha as mesmas funções. Desde então, a TR tem perdido abrangência no mercado.

Mesmo assim, ela ainda é utilizada amplamente como indexadora de juros de financiamentos imobiliários de longo prazo, o que tende a mudar. Da mesma forma que alguns outros índices abandonaram a indexação pela TR, a tendência é que pouco a pouco isso aconteça nos financiamentos imobiliários também. Hoje alguns bancos já utilizam o IPCA ou a própria Poupança como indexador.

Mesmo a TR estando zerada nos últimos 3 anos, caso vá contrair um financiamento de 30 anos, jamais considere a TR zerada no seu cálculo. Se a Selic e a inflação voltarem a subir, a TR também subirá.